Нынешней весной российский автомобильный рынок демонстрирует внушительный разгон продаж. Непонятно только, сможет ли это ускорение сохраниться хотя бы до конца текущего года?

Российский авторынок продолжает энергично выезжать из ямы последних лет, которую ему вырыли сначала пандемия, а потом санкционные ограничения. Напомним, что продажи авто в РФ начали ощутимо сжиматься в ковидном 2020 году (падение на 20% по сравнению с 2019 м), а в 2022 году после начала санкционного давления и ухода ведущих мировых автопроизводителей он рухнул на 58% до отметки 626 тыс. единиц.

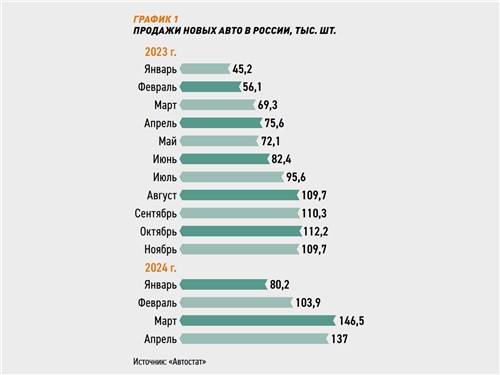

Скорость на восстановление автомобильные продажи начали набирать в прошлом году, поднявшись по итогам 2023 го на 69% до 1,059 млн. В начале текущего года в январе-феврале рынок продолжал сдержанно отыгрывать позиции, но с начала весны, в марте и апреле, потребительский спрос нажал на педаль акселератора. Как сообщает «Автостат», по итогам марта в РФ было поставлено на учет 146,5 тыс. новых автомобилей. Что на внушительные 109% больше, чем за март прошлого года, и на 41% превышает показатель февраля года текущего. Неплохие результаты были продемонстрированы и в апреле: по итогам второго весеннего месяца в России было продано 137 тыс. авто. То есть на 81% больше, чем в апреле прошлого года. Хотя показатели апреля уже на 6% ниже, чем в рекордном марте (см. график 1).

Весенний рост заставляет аналитиков менять прогнозы по возможным итогам в текущем году. Еще зимой они сомневались в том, что рынок повторит прошлогодний результат и существенно превысит отметку в один миллион авто, ну или в лучшем случае дотянется до уровня в 1,2 млн. Но сейчас, например, «Автостат» предполагает, что при базовом сценарии российский авторынок увеличится по итогам 2024 года уже на 50% до уровня 1,5 млн машин. А при оптимистичном развитии событий есть вероятность того, что продажи машин скакнут еще выше, до уровня 1,75 млн единиц. Получается, что в текущем году авторынок теоретически сможет отыграть драматичные падения последних лет и выйти на уровень успешных 2018–2019 годов (см. график 2).

Фундаментальной причиной подъема продаж на российском авторынке является отложенный спрос, который накопился за последние пять лет, когда сначала из-за пандемийных, а затем и санкционных турбулентностей автовладельцы откладывали обновление своего личного автопарка. Здесь достаточно взглянуть на статистику «Автостата», которая говорит о том, что средний срок владения авто в России по итогам прошлого года вырос до 7,1 года (в 2019 м он составлял 6,3 года), а автопарк в РФ постарел со среднего возраста авто 13 лет в 2019 году до 15 лет по итогам прошлого года.

Но именно в последние месяцы сжатой пружине накопленного спроса помогает распрямляться снижение цен на автомобили. Да-да, примерно с середины февраля цифры на многих автомобильных ценниках не только остановили рост, но и заметно упали. В марте и апреле ведущие марки начали давать покупателям существенные скидки, чего уже давно не бывало на авторынке. А ведь именно взлет цен до недавнего времени являлся главным тормозом продаж новых авто в России.

По подсчетам «Автостата», за апрель-май официально снизили цены на свои авто в РФ более десятка брендов. Показательный пример — автомобили российского «Москвича», который за последние два месяца устроил распродажу своих авто со скидкой 300–500 тыс. рублей, в результате чего покупатели буквально сметают эти машины из автосалонов. Или вот марка Chery в апреле снизила цену на седан Arrizo 8 на целых 460 тыс. рублей. На 200–300 тыс. рублей в зависимости от комплектации потерял в цене кроссовер Tiggo 7 Pro Max, популярный Geely Monjaro подешевел в мае на сумму до 400 тыс. рублей, а электрический кроссовер Skywell ET5 в комплектации Luxury подешевел на 100 тыс. рублей. Рынок продавца наконец становится рынком покупателя: посетители автосалонов говорят о том, что прямо в шоурумах можно торговаться о дисконте минимум в 10–15% от заявленной цены.

Аттракцион ценовой щедрости объясняется перенасыщением и затовариванием: по словам участников авторынка, на складах в общей сложности накопилась более 200 тыс. нераспроданных автомобилей, и еще примерно столько же закуплено и движется в Россию из Китая. Усиление конкуренции заставляет поставщиков вести более гибкую ценовую политику. Главный вопрос — станет ли снижение цен устойчивым трендом. Не исключено, что автопроизводители скорректируют планы поставок на российский рынок, и тогда снижение цен остановится, а потом они, возможно, опять пойдут вверх.

Что касается конкретных участников рынка, то, как информирует «Автостат», по итогам апреля китайские компании заняли 55% от продаж всех новых авто. Среди китайских брендов уверенную скорость продолжает набирать марка Haval, которая прежде всего за счет развития своих производственных мощностей под Тулой увеличила продажи в апреле 2,1 раза (по сравнению с апрелем прошлого года) до отметки 14,5 тыс. единиц.

Далее идет марка Chery (12,8 тыс., рост 38%), Geely (11,4 тыс., рост 61%), а также Changan (8,4 тыс., рост в 5,7 раза) и Omoda (4,8 тыс., рост 94%). Обратим внимание, что на восьмое место самых продаваемых марок массового сегмента вырвался новый бренд Belgee (3 тыс.), под которым выпускаемую в Белоруссии продукцию теперь продает Geely. А на десятое место в апреле выехала марка «Москвич» с показателем 2,1 тыс. проданных авто, спрос на которые поднялся, как мы говорили выше, за счет выгодных маркетинговых акций (см. график 3). Ну а лидерство на рынке сохраняет российский бренд LADA. На фоне серьезного давления со стороны китайских конкурентов ему удалось не только сохранить, но и увеличить свою долю рынка.

Российский АВТОВАЗ пока успешно сопротивляется китайскому натиску: как сообщает «Автостат», по итогам апреля ведущий российский автопроизводитель занял 33,6% продаж всех новых легковых новых авто в России, в то время как в марте этот показатель составлял 29,9%. АВТОВАЗ занял наступательную оборону в нижнем ценовом сегменте российского авторынка. За счет высокой степени локализации своей продукции, а также благодаря государственным преференциям он в состоянии предложить привлекательные цены на свою продукцию. Например, в настоящее время запущена акция, согласно которой самую доступную модель LADA Granta можно купить прямо у ворот завода в Тольятти всего за 669 тыс. рублей. Это примерно втрое ниже, чем начальная цена китайского кроссовера.

Автомобили, поставляемые по схемам параллельного импорта, в свою очередь, в апреле заняли 8,2% всех продаж. Это меньше, чем марте, когда таких машин было продано 10,8%. Данное снижение объясняется тем, что с первого апреля ужесточились условия по выплате утилизационного сбора за ввозимые по схемам параллельного импорта машины. Информационный фон по этому поводу, кстати, по мнению участников рынка, серьезно подогрел продажи авто в марте, которые вполне могут стать рекордными в текущем году.